2H18~1H20的两年间行业整体盈利处于低谷。我们认为,过去的一个低谷期伴随着行业格局的整合,龙头纸企通过向上游布局原料、加强精细管理进一步深化成本优势,并积极扩产,形成了小厂退、大厂进的局面。展望2021年,我们认为全球经济复苏预期有望强化,我们看好造纸行业需求延续2H20以来的趋势,继续向好。2021年行业新增供给压力整体不大,我们认为,伴随着需求向好和原材料涨价,2021年造纸行业有望整体迎来向上行情。

投资概要:业绩向上,原料为王

潜龙在渊,低谷中龙头仍在进取。2018年下半年起,伴随着社融收紧、中美贸易摩擦加剧,行业景气度明显回落。2019年需求整体虽然有所复苏,但2020年上半年新冠疫情再次打破了复苏节奏,2H18~1H20的两年间行业整体盈利处于低谷。我们认为,过去的一个低谷期伴随着行业格局的整合,在环保趋严、自备电厂额度审批趋严、废纸等原料供应趋紧的背景下,小厂生存维艰、难以扩张,而大厂通过向上游布局原料、加强精细管理进一步深化成本优势,并积极扩产,形成了小厂退、大厂进的局面,行业集中度持续提升。

2021年内外需均改善,造纸板块需求延续复苏。进入2020年下半年,伴随着国内消费和恢复与出口明显改善,下游需求明显复苏,成品纸价格均有修复,包装纸(箱板、白卡)价格尤其强劲。展望2021年,我们认为全球经济复苏预期有望强化,1H21美国国内需求恢复仍有望快于工厂复工,今年下半年较好的出口有望延续,低基数下内需亦有望同比改善,我们看好造纸行业需求延续2H20以来的趋势,继续向好。

2021年龙头量价齐升,弹性可观。2021年行业新增供给压力整体不大,我们认为,伴随着需求向好和原材料涨价(废纸供给缺口显现,有望显著涨价,木浆价格有望自底部恢复),2021年造纸行业有望整体迎来向上行情,箱板纸、白纸板、文化纸价格中枢均有望迎来同比改善。同时,2020年是造纸龙头投产高峰期,2021年新投产能有望全年贡献产量,叠加需求恢复下产能利用率抬升,龙头有望迎来量价齐升,业绩弹性可观。

中期原材料资源属性进一步凸显,大企业优势进一步深化。我们认为,除少数细分领域(白卡、生活纸、特种纸)外,主要成品纸大类需求均已告别高速成长期,进入以稳为主的成熟阶段,整合将成为行业的主旋律。中长期来看,我们认为国内优质废纸和林木资源将继续趋于紧缺,行业原材料资源属性有望进一步凸显,伴随着龙头纸企向上游原材料领域加速布局,龙头相对于小企业的成本优势有望进一步扩大,有望通过持续新增高效率产能挤出小厂,行业集中度有望持续得到提升:

废纸系成品纸:我们认为在禁废令大背景下,美废长纤维资源短缺中期有望延续。龙头箱板纸企业通过在海外布局基地、建设再生浆产能,可以维持稳定的长纤维供应。而小企业难以获得稳定的美废货源,也即难以获得高端纸品所需的稳定长纤维供应,只能被挤压在分散混乱、原料缺乏、价格被进口纸压制的瓦纸市场,可能逐步减产或退出。

浆纸系成品纸:我们认为,在木浆产能较为过剩、且国内龙头纸企仍在建设木浆产能、提升木浆自供比例的当下,木浆价格缺乏大幅上涨的动力。但中长期来看,随着森林资源保护的大趋势,以及人均白卡纸、生活用纸消耗量提升带动纸浆需求增长,我们认为低成本林地资源仍将是木浆系纸企龙头的核心竞争力。

白卡纸:中期需求进入增长快车道,2021年龙头量价齐升、成长可期

“禁塑令”逐步落地,打开白卡中期需求增量空间。2020年1月,发改委、环境部发布《关于进一步加强塑料污染治理的意见》,拟在2020年、2022年和2025年分阶段禁止13类塑料制品。我们估算,未来3-5年内,“禁塑令”的落地有望逐步带动白卡纸替代部分塑料包装、外卖容器,推动白卡纸需求增长300万吨左右(占2019年白卡纸产量的近30%),2021年作为“禁塑令”颁布后首个考核时间节点年份,我们预期白卡纸需求有望进一步得到提振。

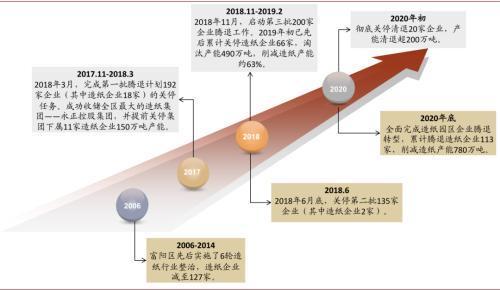

“禁废令”导致白板纸原料短缺,白卡替代需求空间较大。灰底涂布白板纸(亦称“灰底白”或白板纸)是白卡纸的低成本替代品,亦多用于商品内包装,主要原料为废纸。灰底白纸板产能多分布在浙江富阳,但伴随着区域产业升级,近三年内行业白板纸产能不断腾退,其市场空间多被白卡纸替代。展望2021年及中期,我们认为行业虽不断有新增白板纸产能投产,但受限原材料废纸的持续短缺,白板纸产量仍有望持续显著萎缩,为白卡纸打开市场空间增量,考虑包装纸需求内生增长,我们预期2025年白卡纸需求有望超过2000万吨(vs. 2019年约1000万吨)。

图表: 富阳“腾笼换鸟”白板纸产能清退时间线

资料来源:纸业联讯,卓创资讯,《富阳区造纸制造业改造提升实施方案(2017-2020)》,中金公司研究部

2021年白卡价格中枢有望继续显著抬升。2021年随着需求恢复,叠加新增供给较少,我们预期明年白卡价格中枢有望维持在当前时点的高位附近,且有超预期可能性,龙头有望持续享受超额利润,带动可观业绩弹性,叠加2021年新增产能释放+存量产能利用率提升,我们看好2021年龙头量价齐升,享受盈利弹性。中期来看,我们认为格局优秀,需求受益于限塑令+限废令,仍有可观增长空间的白卡纸是造纸行业最优秀的赛道之一,持续看好龙头成长空间。

箱板瓦楞纸行业:供需改善+成本抬升,龙头弹性有望超预期

2021年实际落地产能有限,行业供需面有望改善。据卓创统计,2016~2017年行业利润的大幅扩张刺激了大批新增项目建设,考虑到普遍在2年左右的建设周期,陆续投产高峰实际在2018~2020年出现,对行业供需面形成了持续影响。市场担忧2021年新增产能投放压力较大,但据卓创统计,2021年计划投放的产能或仅在400万吨左右,其中相当部分产能本计划2020年投放,但实际延期至2021年;已经宣布拟/在建的项目中,部分项目最终或因资金缺乏等原因搁浅,实际释放的有效新增产能或远小于市场此前预期。我们预期,随着疫情对海外消费影响消退,2021年箱瓦纸需求有望整体向好,行业供需面有望改善。

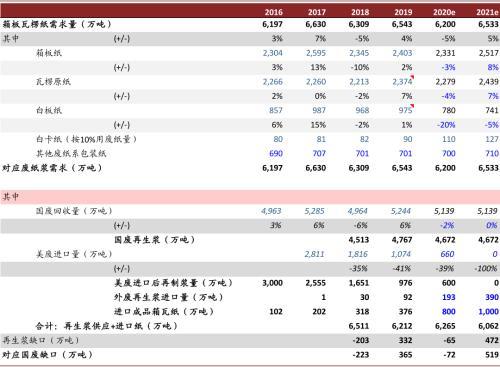

2021年国废缺口料将走阔,成本支撑明显强化。展望2021年,专家估计全面禁止进口外废将带来600-650万吨缺口,作为替代品的再生浆及进口箱瓦纸或在今年基础上各再增加200万吨左右,即使完全不考虑2021年需求改善,仍无法完全弥补国废缺口。我们认为,如2021年下游需求改善,一方面国废缺口有望进一步扩大,另一方面外需的改善有望压制进口纸供应量,据我们测算,实际的国废缺口很可能超过500万吨,有望推动国废价格显著走高,使箱瓦纸成本支撑强化。在行业供需面改善背景下,我们认为废纸涨价有望带动明年箱瓦纸价向上、盈利改善。

2021年及中期小企业生存空间或再被压缩,行业整合加速。我们通过复盘观察到,2017年禁废令后,小厂逐步被排斥出箱板纸市场,而被挤压在格局分散、受进口纸冲击严重的瓦楞纸市场,2H18行业整体下行以来,小厂盈利受到持续挤压,生存维艰。我们认为,随着2021年及中期国废缺口走阔、进口纸冲击持续(压制小厂提价空间),小厂可能进一步出现资金紧张、原料紧缺、客户流失等情况,或有部分小厂逐步推出或主动寻求被收购,行业集中度有望迎来加速提升。

图表: 废纸供需平衡表

资料来源:中国固废化学品管理网,中金公司研究部

文化纸:2021年需求回暖,盈利中枢有望抬升

2021年需求有望继续回暖。近年来文化纸整体需求以稳为主。我们预期,2021年随着国内学校课业回归常态,消费需求恢复正常,文化纸需求有望恢复正常水平。同时,2021年将迎来我国建党一百周年,属主题图书出版大年,我们预期党政时政类图书、学习材料文印需求有望维持在近年高位,对铜版纸需求形成有力支撑。

行业供给压力有限,铜版纸产能或有边际收缩。我们从调研了解到,在近期太阳纸业(45万吨)和江西五星纸业(30万吨)两台纸机投放后,4Q21前双胶纸新增产能较少(且今年较多铜版纸纸机转产双胶纸,明年这一现象有望减少),铜版纸基本已无新增投产计划,明年行业供给压力整体不大。同时,白卡价格强劲,持续实现超额盈利,我们从调研了解到有部分铜版纸纸机正计划转产铜版卡作为白卡替代品,或使铜版纸在产产能出现一定边际收缩。

图表: 当前文化纸潜在在建产能较多,以双胶纸为主

资料来源:纸业联讯,中金公司研究部

行业价格中枢有望抬升,龙头纸企量价齐升。我们预期,2021年行业供需面有望迎来一定改善,利好纸厂产能利用率改善和价格中枢抬升;同时木浆产能过剩延续,浆价有望保持在较低位置,行业盈利有望整体向上,今年有产能投放的龙头纸企有望迎来主业量价齐升,业绩具备一定弹性。

投资建议:展望2021年,我们预期下游需求有望从疫情中恢复,行业成本支撑有望强化,各类成品纸价格中枢同比有望迎来抬升,利好纸业盈利改善。个股上,我们看好中期兼具成长空间和安全边际的文化纸龙头,看好中期有望与行业向上周期共振、实现量价齐升的白卡纸龙头,建议关注包装纸龙头。

风险

需求恢复不及预期,新增产能投放超预期。

|